讀書札記170517

不當行為28股權溢價之謎

朝日執筆

Def. 所謂「股權溢價Equity Premium」,就是「權益Equity」(也就是「股票」了)與「無風險資產Risk-free Asset」(例如被所有風險評級機構一致評為「零風險」的「短期美國國庫債券」)之間的回報差額。***

最先提出「股權溢價之謎The Equity Premium Puzzle」的,是 Rajnish Mehra與 Edward Prescott在1985年發表的論文。他們分析了美國過去一世紀的金融歷史數據,發現在1889年至1978年間,整體股票的實質回報為7.9%p.a.,而短期國債的回報率僅為每年1%p.a.。也就是說,「股權溢價」為每年近7%。他們又再考察了其他發達國家1947至1998年的數據,發現各國都存在不同程度的「股權溢價」。

嘩!不得了!這每年6.9%累計下來,九十年來不就差了幾百倍?

不過話說回來,單單是「股票回報率高於債券」這一點不值得驚訝。須知自從出現「風險」概念以來,所有的「經濟模型」或「金融理論」,都指出由於股票有風險,要讓投資者願意「冒險投資」,回報必需高於無風險的資產。兩位學者的「發現」,只是找到證據支持「經濟理論」的預測而已。

二人的研究之所以重要,在於他們除了以「經濟理論」解釋「股權溢價」的存在,還嘗試以「經濟理論」探究「股權溢價」應該是多少。二人與一大堆數字搏鬥了一大輪後,結論是根據他們的模型,「股權溢價」最多應只有0.35%!與6.9%這個數字實在差得太遠了!

後來獲得2004年諾貝爾獎的 Prescott,是「理性預期派」的忠實信徒,因此他只把這個神奇的「謎」視為一個「異例」,在論文中也沒有對此多加解釋。

兩位學者的研究方法與數學模型,並未受到太多的質疑。然而,研究結果卻引發爭議,足足花了六年才能成功發表。論文發表後引起廣泛注意,大量經濟學家爭相挺身而出,為這個神秘的「謎」尋找解釋(藉口)—其中包括「廣義期望效用」、「習慣形成」、「災難倖存」、「市場摩擦」等不一而足,在此不贅。不過,這些理論和模型,都未能對「股權溢價」之謎作出令人滿意的解釋。

至於Thaler提出的「行為經濟學」解釋,則與那群雜誌高管,還有 山繆臣的「連賭一百鋪」,有異曲同工之妙。在Thaler看來,買股票的回報明明就比較高,但投資者還是買那麼多債券,這是因為他們受到「狹窄框架」的局限,過於「短視」。正如 布朗教授因為怕輸$100而不肯「一鋪過」,投資者著眼於短期的風險,不願投資在股票上。

Thaler認為,只要「提醒」投資者,如果經過二三十年,(相對於債券)股票的「淨預期回報」將會高幾倍,而且除非當真是「黑過墨斗」,否則幾乎根本不可能輸錢。這樣的話,他們就會像布朗教授願意「連賭一百鋪」,把錢投放在股票了。

為了證實「狹窄框架」假說,Thaler與其博士生Shlomo Benartzi(現在已成為獨當一面的行為經濟學家,任教於UCLA),為南加州大學的非教職員進行了一場實驗。

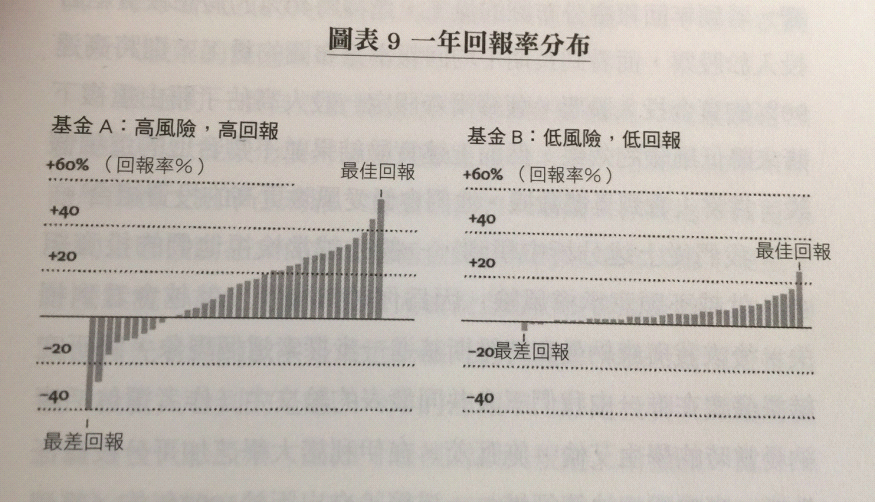

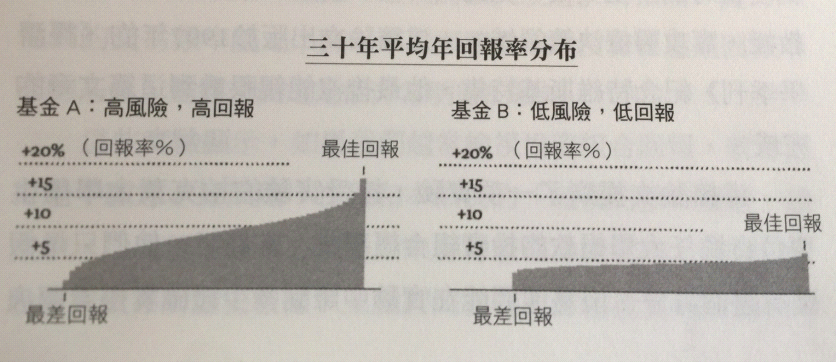

情境28a:這批新入職的員工,需要為自己的退休金戶口選擇投資方案。Thaler為他們設定了「高風險高回報」的「A基金」和「低風險投回報」的「B基金」,並提供兩款基金過去六十八年的回報率分佈,讓員工們選擇如何分配他們的退休投資。不過,為免造成「先入為主」,Thaler並沒有告訴他們,「「A基金」其實是「美國大型企業指數」的回報率,而「B基金」則是「五年期國債」的回報率。

Thaler把員工分為兩組,其中一組看到的兩款基金回報率往績是以逐年方式呈現的。也就是說,這批員工被模擬為每年都會檢視自己退休金戶口,並且因應投資表現作出調整的投資者。(圖表9一年回報率分布)

至於另一組所看到的,則是兩款基金的三十年平均年回報分布。這一組模擬的是投資者在三十年間採取隨便買、隨時買、永不賣的「傻瓜投資法」。(三十年平均年回報率)

需要再一次強調的是,兩組看到的資料,都引自一模一樣的數據,分別只是呈現的方式。這表現對於任何「理性人」,兩組得到的圖表之間的差異,是無關因素,不應該影響選擇。

當然,一如所料,身為「人類」的實驗對象,面對相同數據的不同呈現方式,當然會有不同的取態。*** 看到「年回報率分布圖」的員工,平均只願意把40%的退休金放進「A基金」(股票),顯然,儘管只是「極端情況」,但始終「有機會輸40%」,即使「有機會賺到50%」,還是讓人「怕得要死」;而看到「三十年平均年回報」的人,則會將高達90%的錢投資在「A基金」。畢竟,「A基金」再差也總算有1%、2%,但運氣好的話,說不定會有超過15%的回報。而「B基金」「頂盡」也不過是5%,實在「無乜肉食」。

根據上述的結果,Thaler在其論文中指出,「股權溢價」之所以「不合理地高」,是因為投資者太常檢視他們的投資組合,由此產生「短視風險規避」,造成「過度保守」,只肯把「不合理地太少」的錢投放在股票。因此,整體股票必需要保持著「高於合理值」的回報率,才能吸引到投資者。

2015年一篇有關「改變戶口狀況通知方式所造成的影響」的論文,似乎支持了Thaler的說法。該篇論文指出,2010之前,在寄給投資人權益通知單中,第一項列出的是投資人「最近一個月」的戶口狀況和回報率。2010年開始,退休儲蓄基金主管部門改變了通知單的格式規定。投資人最先看到的變成「過去一年」的戶口狀況和回報率。這個改動的結果,是投資人在過去幾年,投放在股票的資產份額逐漸增加,與此同時,交易頻率卻顯著下著,也就是不再那麼熱衷於「跟紅頂白」,「自行」操作。整體而言,這當然是一個較好的投資策略。

「股權溢價之謎」的長期存在,證明「金融市場」這個本應是「利害關係最高」、「交易次數最頻繁」的「自由市場」,還是會出現「不當行為」,或者正確一點說,是「不當價格」。不過,造成這種「不當價格」的,「僅僅是」退休金投資者的「不當行為」。這只是「庶民之愚」,而非「菁英之愚」。

1992年諾貝爾獎得主芝加哥學派大師 Gery Becker對「行為經濟學」所提的各種「異例」和「理論」,曾經作過以下的判斷(大意):

「我們並不認為所有人都是『理性』的,況且,這也不是『效率市場』或任何『理性標準模型』的必要條件。不過,世上總會有具備足夠理性的人,那怕只有5%就好。只要誘因夠大,時間夠長,明乎自己沒有足夠能力透過複雜分析和計算以作出『最優選擇』的『庶民』,自然會求助於那5%的人(菁英)。最終社會和市場中所有的『重要決策』,其實還是會由『理性人』作出的。」

要否證大師的這番見解,就必需要證明「菁英」們,原來也不怎麼「理性」。因此,最好還是在金融市場中找答案。與香港「全民皆股」不同,美國股市的「散戶」參與率極低,股票市場基本都是金融菁英在玩的遊戲。Thaler要「對付」的,就是「金融經濟學」中最為經典的「效率市場假說Efficient-market Hypothesis」。

28集關鍵字:

股權溢價之謎The Equity Premium Puzzle

(對風險)怕得要死

短視風險規避

高於合理值的回報率

「庶民之愚」/「菁英之愚」

效率市場假說Efficient-market Hypothesis

《不當行為》Richard Thaler著/劉怡女 譯